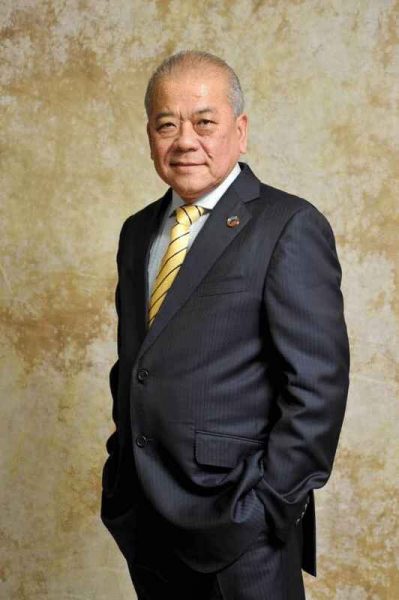

认同国行打击金融欺诈 吴添泉提7建议

(亚庇29日讯)华总会长丹斯里吴添泉对国行指示所有金融机构采取5大措施打击金融欺诈的宣布表示认同和欢迎,并提出7项建议和看法。

他发表文告指出,很多个案显示,银行顾客本身认知也有问题,往往在不了解和不知情中下载非法的“钓鱼软件”,或在公共场所使用免费网络过程中被不法之徒乘虚而入而中计,很多时候,第一个源头是出在顾客本身,而非银行。

ADVERTISEMENT

7项建议和看法:

1. 银行可以继续为客户提供“选择过账名录”(favourite),例如为每个客户设置一个指定数额(商业顾客可以更多数额)的日常或是月常过账往来的名字清单,例如公司汇款给生意来往的“老顾客商家”,经常来往的批发商或零售商,又或者是个人方面时常有汇款来往的目标,如父亲每月过账给国外读书的孩子,等等,这些名单和资料一旦被列入有关户口内的“过账名录”内的话,就意味着不存有需要进一步“安检”需要,保持“简易便利”或者是使用短讯 (SMS) 一次性密码 (OTP) 即可。

2:又或者是在指定小数额内,例如50或是100令吉或以下的小数额汇款过账(如供叫外卖和电召车等简便用途),也可以考虑不需要转移到“更安全的身分验证方式或程序”。

3:建议顾客和银行之间事先设置某个高数额(例如超过50万令吉或是100万令吉)的过账顶限(如个人信用卡或预付卡的刷卡顶限般),一旦要进行顶限,或超过顶限汇款过账之前,客户必须事先照会银行。

4:如果没有获得客户照会的话,一旦出现顶限或超过顶限汇款过账时,银行方面也应该警惕,先联系客户,或是列为“冷静期”措施,并进行更安全的身分验证措施程序,如进一步收紧检测规则以及制止与欺诈相关交易的触发器,一旦发生可疑的资金转账活动,马上联系客户。

5:银行应该加强监督和收集有问题、或被怀疑成为欺诈集团用来取款的可疑户口资料,第一时间联系警方或相关部门,采取同等级的“身份验证措施”,同时深入调查源头。

6:目前是科技时代,人人手上都有智能手机,所以验证方式可以更进步,系统化是对的,但是应该更加以善用。

7:双重保障,银行有责任增加保安措施。例如:谷歌户口,当用户登录脸书时,除了填写用户注册名和密码,还可以事前下载谷歌验证器,再填写“个人身份识别码”(reveal pin.),以防止骇客侵入及盗取。

不到2年7万骗案损失52亿

吴添泉说,根据警方商业罪案调查组的数据,警方从2020至今接获7万1833宗诈骗案件,损失总额超过52亿令吉,其中68%涉及网络诈骗。数据也显示,自2014年以来,警方已发现20万5544个钱骡户头;截至今年3月,已有17%或3万4000人被逮捕,83%仍逍遥法外。

“以上数据显示这些案件已发生一段时日,令人担忧的是,网络犯罪还是有逐年上升趋势;从这些数据和局面来看,国行出手的确是慢了很多拍,既然同样的问题和案件一再发生,银行的监督和防范系统就有必要检讨和加强,因为保护顾客个资和财务安全,也是银行最大和责任之一。”

无论如何,他认同和欢迎国行采取上述新措施打击金融诈骗,并形容这才是比较“分内和双向”的防范行动,并认为,由于欺诈个案时时刻刻都在发生,希望金融机构加速落实相关措施。

他说,由于加强了措施,可能导致使用电子银行汇款和过账者面对一些耗时和手续性“安检”过程问题:“也许会出现一些不便,尤其是想要更快汇款过账的交易方面。”

ADVERTISEMENT

热门新闻

百格视频

ADVERTISEMENT